Vous êtes en train de vous lancer dans un projet d’investissement immobilier et vous recherchez comment évaluer la rentabilité de votre projet ? Une fois que vous avez évaluer votre projet, vous souhaitez créer un dossier bancaire pour votre investissement locatif afin de mettre en avant votre projet auprès des banques et courtiers ? Dans ce cas cet article est fait pour vous. En effet je vais vous décrire étape par étape comment préparer votre dossier bancaire. Mais vous pouvez également utiliser notre outil qui permet d’évaluer votre projet et créer un document PDF, le tout ne vous prendra pas plus de 15 minutes !

Etapes pour créer son dossier bancaire

Dans le but de mettre toutes les chances de votre côté pour réussir votre investissement immobilier, il est important de prendre le temps d’évaluer la rentabilité de votre projet d’investissement immobilier. En effet que votre projet soit pour du locatif, de l’achat / revente, un investissement patrimonial pour une revente avec plus-value ou bien un investissement dans un bien pour faire de la location courte durée ou de la location de luxe de type loveroom ou coliving, il convient dans tous les cas de peser les pour et contre de votre projet.

C’est pourquoi vous trouverez ci-dessous une liste de course et de questions à vous poser avant de vous lancer.

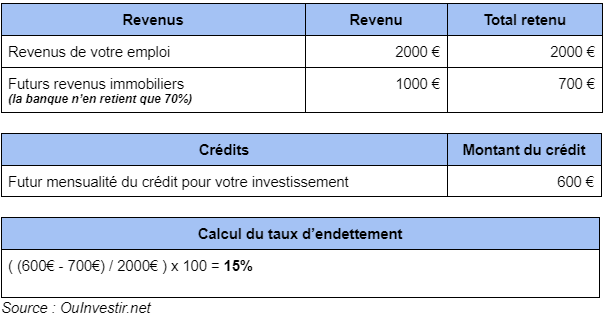

Quel est mon taux d’endettement et comment le calculer ?

Dans le but de savoir si vous avez les reins assez solide et si vous avez plus ou moins de chance d’avoir un prêt auprès des banques, il faut savoir calculer votre taux d’endettement. Pour cela, c’est simple, les banques prêtent beaucoup plus facilement auprès des personnes qui n’ont pas atteint les fameux 33% d’endettement. Afin de calculer à quelle mensualité cela correspond, vous prenez vos revenus mensuels (si vous gagner des dividendes ou autres revenus, ajouter les en divisant par 12) et vous retranchez à cela vos crédits en cours. Attention, pour vos revenus liés à l’immobilier, la banque ne retient que 70% de ces revenus.

Dois-je investir seul ?

Lorsque l’on pense à se lancer dans l’immobilier, on pense parfois à acheter à plusieurs. L’intérêt est de diviser les risques sur le nombre de personne. Par contre l’inconvénient est que les loyers sont également divisés. Dans tous les cas il est très important de penser en avance de phase à quelle structure supportera ce projet. En voici ci-dessous quelques-unes :

- LMNP : Location Meublée Non Professionnelle est utilisé pour l’investissement immobilier locatif. Elle permet de limiter les impôts sur les revenus issus de la mise en location du bien. En effet, avec le statut LMNP, vous bénéficierez d’un abattement de 50%.

- LMP : Location Meublée Professionnelle. Conditions pour être au statut LMP : les revenus de vos locations meublées (résidences services ou appartements) vont au-delà de 23.000 euros par an ET sont supérieurs aux autres revenus d’activité de votre foyer, vous pouvez opter pour le statut LMP. Attention, il faut bien que les 2 conditions soient remplies.

- SCI : Société Civile Immobilière, les dettes et bénéfices engendrés par le bien détenu par la société sont répartis entre les associés. Ainsi, si des travaux doivent être accomplis sur les biens détenus, leur coût est réparti entre les associés, à hauteur des parts sociales qu’ils détiennent.

Que ce soit pour le LMP et le LMNP, contrairement aux locations nues, les loyers sont imposés dans la catégorie des bénéfices industriels et commerciaux (BIC) et non comme des revenus fonciers. Si vous souhaitez que je développe un peu plus chaque statut, n’hésitez pas à me le faire savoir dans les commentaires. A noter que notre outil permettant d’évaluer un projet d’investissement locatif pourra calculer automatiquement le taux d’endettement suivant les parts associés à chaque personne du projet.

Vous souhaitez évaluer la rentabilité de votre projet d’investissement locatif ?

Vous voulez créer un dossier bancaire pour mettre en avant votre projet et augmenter vos chances de décrocher un prêt ?

Comment évaluer les travaux de mon projet immobilier ?

Dans le but d’éviter de vous retrouver dans le rouge en ayant mal estimé les travaux à réaliser, il est préférable de faire estimer les travaux par des professionnels. Avant de valider le ou les devis auprès des professionnels, il est également important de vérifier s’ils sont bien libres au moment où le logement sera acheté. En effet, si vous avez un entrepreneur indisponible au moment de lancer les travaux, vous reculerez d’autant le moment où le bien pourra être mit en location. Vous aurez donc ce que l’on appelle des vacances locatives et vous aurez des difficultés pour rembourser le prêt.

Surveiller l’état de ses comptes bancaires

A partir du moment où vous avez le bien idéal, vous enclenchez vos démarchez pour trouver un prêt. Au delà de préparer un dossier bancaire complet, vous avez un certain nombre de pièces jointes à fournir que nous décrivons un peu plus bas dans cet article. L’une de ces pièces jointes, à fournir au banquier ou courtier, est un relevé bancaire des 3 derniers mois. Ces informations donneront une tendance sur vos dépenses et sur la tenue de vos comptes. En résumé, veillez à ce que vos comptes (ainsi que ceux de vos associés) soient positifs. Sinon vous pouvez avoir des refus de prêt.

Calculer la rentabilité de mon projet d’investissement immobilier

Afin de calculer la rentabilité de calculer la rentabilité de votre projet d’investissement locatif, il est important de prendre en compte plusieurs éléments. Tout d’abord quel est le montant du loyer que je peux proposer pour mon bien. Ensuite, quelles sont toutes les charges que je vais payer sur ce bien : charges de copro, conciergerie (location courte durée), taxe foncière, comptabilité (suivant le statut que vous choisissez), etc…

Grâce à nos simulateurs, vous pouvez simuler la rentabilité locative de votre futur bien. De plus, vous avez également la possibilité de simuler la rentabilité d’une location courte durée. Ou vous pouvez également utiliser notre outil permettant d’évaluer la rentabilité globale de votre projet si vous investissez seuls ou à plusieurs.

Quel prêt pour mon dossier bancaire ?

Une fois que vous vous êtes décidé sur le projet à lancer, il faut maintenant penser au prêt bancaire qui vous intéresse. Le prêt bancaire que vous souhaitez dépend beaucoup de vos objectifs d’investissements.

Je veux devenir “rentier”

Dans le cas où votre projet immobilier vous rapportera par exemple 2.000€ par mois. Si ce projet peut être remboursé grâce à un prêt sur 15 ans, il peut donc être intéressant de prendre un prêt sur une courte durée. Cela vous permettra dans une 15aine d’années de quitter votre emploi et de vous consacrer au suivi de votre projet (entrée / sortie de locataire etc…). Mais surtout, d’avoir plus de temps à consacrer à votre famille ou à vous-même !

Je veux faire du cash flow

Dans le but de dégager le plus de cash flow possible, il est préférable d’avoir un prêt sur le long terme afin d’avoir les mensualités les plus petites possibles. Si c’est votre cas, il faut donc privilégier un prêt sur 25 ans. D’ailleurs, n’hésitez pas à utiliser notre calculateur de mensualités gratuit. Celui-ci vous permettra ensuite d’utiliser notre outil pour simuler la rentabilité locative de votre investissement immobilier.

Je cherche à faire une plus-value immobilière

Contrairement aux deux paragraphes ci-dessus, vous souhaitez faire un placement sur le long terme. Pour cela, vous avez sûrement utilisé notre moteur de recherche immobilier afin d’avoir une idée de la plus-value immobilière qui vous attend dans quelques années.

Dans le but de réaliser une plus-value immobilière, il faut avant tout miser dans une ville qui est en train de se développer ainsi que sur un bon emplacement. (proche des commerces, centre ville, universités, etc… ).

Je veux faire de l’achat / revente

Afin de faire de l’achat / revente en immobilier, il existe au moins 2 stratégies :

Le prêt relais vous permet d’emprunter jusqu’à 70 % de la valeur totale de votre bien que vous revendez, déduction faite du capital restant dû. Il s’agit d’un prêt distinct, qui vient en complément de celui que vous remboursez déjà pour votre logement principal par exemple.

À l’inverse, un prêt achat revente permet de réunir le crédit que vous remboursez déjà et celui qui est nécessaire pour votre investissement immobilier. Le tout, au même taux d’emprunt. En conséquence, il n’existe qu’une seule ligne de crédit avec une mensualité unique, dont le montant est adapté à votre taux d’endettement.

Une fois la vente du bien de votre projet immobilier réalisée, vous devez rembourser une partie du capital emprunté. Vous devrez peut-être verser des pénalités de remboursement anticipé. Les mensualités sont ensuite réajustées, en fonction du capital restant dû pour continuer à rembourser le prêt de votre logement principal.

Normalement, le prêt achat revente est conclu pour une durée de 2 ans. Vous devez donc réaliser votre transaction immobilière durant ce délai.

Je veux faire de la location courte durée pour m’offrir une résidence secondaire

Contrairement aux investissements précédents, vous pouvez choisir d’allier l’utile à l’agréable et, pour cela, investir dans une résidence secondaire. En effet, dans certaines villes attractives et touristiques avec un taux d’occupation élevé, vous pouvez espérer payer tout ou partie des mensualités de votre prêt immobilier. Si vous voulez savoir si votre logement est rentable en location courte durée, vous pouvez utiliser notre simulateur de rentabilité de location courte durée. A noter que ce calculateur est également disponible sur notre outil permettant d’évaluer la rentabilité de votre projet immobilier.

Vous souhaitez évaluer la rentabilité de votre projet d’investissement locatif ?

Vous voulez créer un dossier bancaire pour mettre en avant votre projet et augmenter vos chances de décrocher un prêt ?

Quelles pièces joindre à mon dossier bancaire ?

Lorsque vous avez terminé d’évaluer votre projet d’investissement immobilier et que vous avez créer votre dossier bancaire, il faut penser à rattacher à celui-ci un certain nombre de justificatifs. Voici la liste des documents à fournir. A noter que si vous investissez à plusieurs, il vous faudra fournir les justificatifs pour chaque personne.

- 3 derniers bulletins de salaires

- 2 derniers avis d’imposition

- Justificatif de domicile

- Justificatif d’identité (carte identité ou passeport)

- 3 derniers relevés de compte en banque

- Devis des travaux prévus s’il y en a

- Et bien sûr le compromis de vente

Exemple de dossier bancaire pour investissement locatif

Plutôt que de recherche un exemple de dossier bancaire, nous vous proposons un outil qui vous permettra d’évaluer votre projet et de créer un dossier que vous pourrez récupérer au format PDF. La création de votre projet complet de A à Z jusqu’à la génération de votre dossier PDF ne prendra pas plus de 15 minutes !